(美国银行分析师) 推翻了美联储的"暂时性"理论,认为我们将有长达-4年-的 "恶性通货膨胀"!.......所以,如果你现在不买维加斯相对便宜的房子,他们将变得更加昂贵,在未来4年!

http://vegas168.blogspot.com/2021/06/4.html

美国银行分析师, 推翻了美联储的"暂时性"理论,认为我们将有 (长达4年) 的"恶性通货膨胀"!

这个新闻来源来自。。。https://www.zerohedge.com/markets/bofa-crashes-transitory-party-sees-4-years-hyperinflation

所以,如果你现在不买维加斯相对便宜的房子,他们将变得更加昂贵,在未来4年!

美国银行粉碎“过渡”党:看到长达4年的“恶性通货膨胀”!

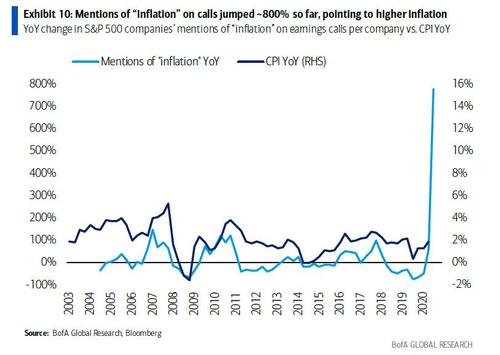

5 月初,当观察到第一季度财报电话会议上大量提及“通胀上升”时,同比增长了四倍;并以创纪录的 800% 同比增长......

... 美国银行首席股票策略师 Savita Subramanian将目前的状况总结如下:“从绝对意义上讲,[通胀] 提及率从 2011 年飙升至接近历史高位,至少表明未来将出现“暂时性”恶性通胀. ”

毋庸置疑,银行对恶性通货膨胀的“严重”警告——无论是暂时的还是其他的——足以引发非常严重的担忧,即美联储正在失去对价格的控制,这种恐慌只有在德意志银行加入这个大合唱之后才会加剧,当它本月早些时候警告说,通货膨胀是要爆炸“这对全球经济坐的一颗定时炸弹。 ”

当然,美国银行给自己留下了一个漏洞,这个漏洞每天被美联储如此慷慨地使用多次:毕竟短暂的定义是可变的,可能只有几周,使得即将到来的疼痛期可以控制。

没那么快。

尽管美联储已经押注在制定货币政策时“暂时性”的良性意义(直到 2023 年不会加息,届时通胀率将达到两位数)和今天的UMichigan 评论与美联储的乐观情绪相呼应,预测通胀飙升不会持续太久,消费者调查经济学家理查德科廷写道,“6 月份的年度通胀预期从 5 月份的十年峰值 4.6% 小幅下降至 4.2%,[正如]消费者认为的那样价格飙升将主要是暂时的”,一位最受尊敬的美国银行策略师刚刚破坏了“暂时性”派对,并且在今天发表的一份报告中,美国银行首席投资策略师迈克尔哈奈特写道,美国价格飙升远非暂时性的可能会持续长达 4 年。

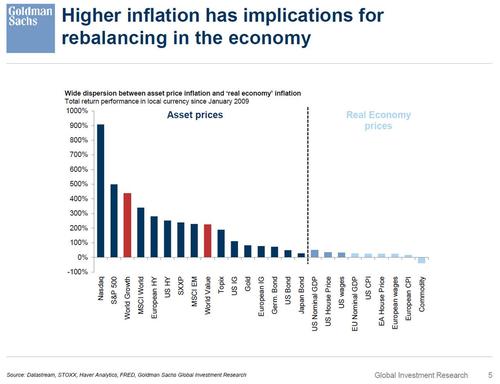

Hartnett 观察到美国过去 100 年的平均通胀率为 3%,2010 年代为 2%,2020 年为 1%,并且“到 2021 年迄今年化率为 8%”,哈奈特写道,“如此迷人,以至于许多人认为通胀是暂时的,当刺激、经济增长、资产/商品/住房通胀(被)认为是永久性的。”

因此,美国银行认为“未来 2-4 年美国通胀率将稳定在 2-4% 的范围内”,包括“资产、商品和住房通胀”。尽管美联储可能已经将其声誉和信誉押在了将目前的超宽松体制维持到 2023 年的很久之前,但 Hartnett 预测,“只有市场崩盘才能阻止全球央行在未来 6 个月收紧政策。”

Hartnett 然后列出了从财政政策泡沫开始形成他鹰派观点的各种因素,并写道最新的拜登基础设施计划(6000 亿美元的新支出)“将过去 15 个月的全球货币和财政刺激计为 30.5 亿美元,这个数额相当于整个中国和欧洲的 GDP。” 以防万一有任何困惑,为什么尽管仍有数百万人失业,但现在的消费者支出远高于冠状病毒大流行之前的水平。

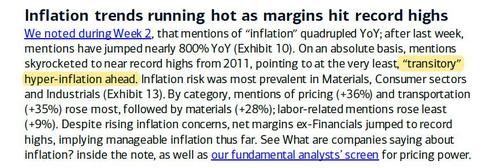

美银首席信息官然后查看资产通胀,正如高盛所表明的那样,与更加休眠的经济通胀(但也开始移动)相比,资产通胀处于恶性通胀……

……并指出央行在过去 15 个月中每小时购买了 9 亿美元的金融资产,导致“过去 15 个月股票和商品相对于 100 年历史的史诗般上涨(表 1)”并推动全球股市上涨在此期间,市值达到惊人的 54 万亿美元。

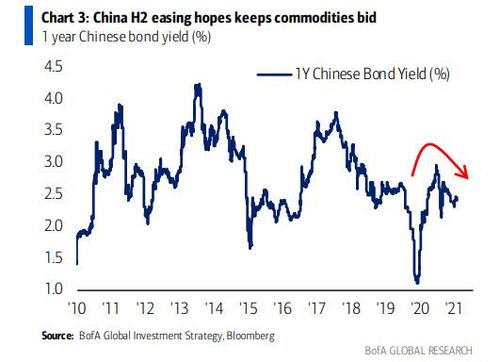

还有更多:在过去 6 个月的大部分时间飙升之后,商品通胀继续上升,受中国下半年进一步放松的希望推动(中国 1 年期利率在过去 6 个月下降了 50 个基点)......

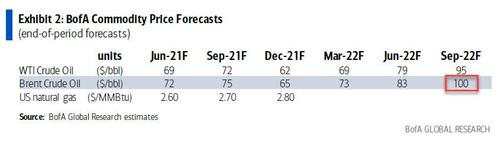

......尽管美联储最近采取了鹰派的做法;请注意,美国银行的另一位策略师最近表示,他预计油价将在 2022 年达到 100 美元/桶。

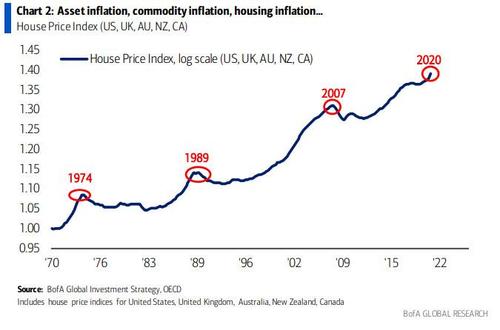

最后但并非最不重要的是,存在住房通胀(或根据 Ivy Zelman 的“恶性通胀”),Hartnett 写道,美国、英国、斯堪的纳维亚、加拿大、澳大利亚、新西兰的房价飙升(同比上涨近 30%),标志着过去 50 年的第四次房地产繁荣)。

这迫使挪威、丹麦、新西兰、澳大利亚和加拿大的中央银行——当然不是美联储——倾向于“宏观审慎”措施,即在做出政策决定时考虑飙升的房价。

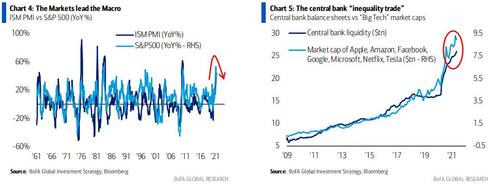

毋庸置疑,美联储和其他中央银行慷慨创造的所有这些资产泡沫继续扩大创纪录的不平等裂痕。虽然央行永远不会承认这一点,但哈奈特写道,市场几乎总是引领宏观(股票是经济增长的优秀领先指标 - 图 4),而且由于美联储知道它只能通过信用利差和股票价格影响企业和消费者行为(图 5)...

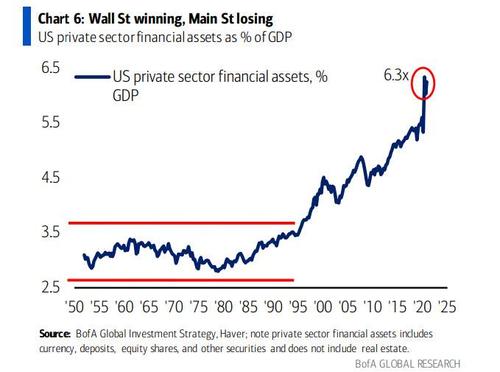

...它的政策完全针对华尔街。但问题是,自 LTCM“美联储看跌期权”救助计划和格林斯潘时代以来建立的华尔街繁荣相对于大街而言是巨大的,正如下面熟悉的图表所示,美国金融资产现在是 GDP 的 6.3 倍。 .

...和背景下,美国股市均达到270000亿$较高的比较;而美国非农就业800万预COVID水平低于Feb'20水平。

正如美国银行首席策略师总结的那样,“用量化宽松来解决不平等是很困难的。 ”如果美联储中的任何人都有这种程度的清晰度就好了。

综上所述,Hartnett 得出的结论是,尽管股市每天都创下历史新高,但该党正在以更高的通胀、强硬的央行、疲软的增长而告终;利率上升、监管、再分配 (3Rs) 和峰值定位、政策、利润 (3Ps) 的组合,导致股票/信贷 H2 回报低/负,由此产生的最佳“杠铃”交易是长期通胀资产和防御性/优质资产.

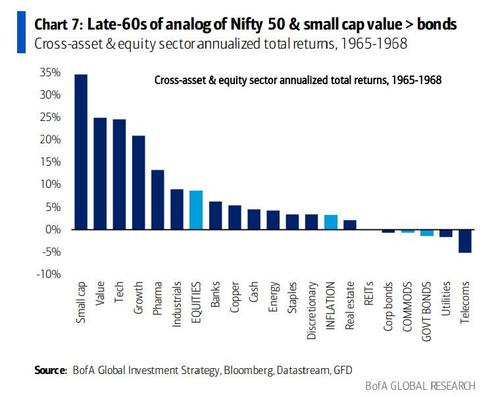

为什么?因为对 Hartnett 而言,当前购买狂潮的恰当类比是 60 年代后期,“当时通胀和利率因财政过剩和屈从的美联储导致 Nifty 50 和小盘价值股票的表现明显优于债券。”

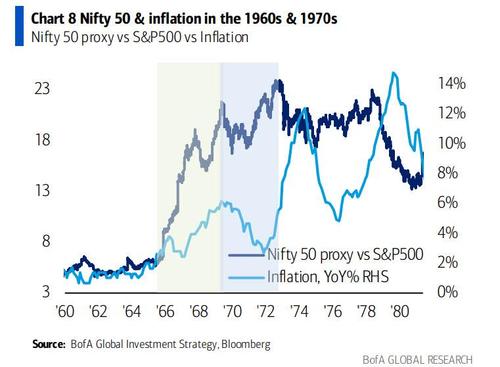

谈到 1960 年代的相似之处,Hartnett 将标志性的 Nifty 50 视为当今 FANG 的类比:“注意 Nifty 50 的最佳表现是 1966-70 年通胀第一次上升(图 8);70 年代初通胀第二次飙升看到Nifty 50 创世俗高峰...

......接下来是十年的表现不佳。换句话说,FAAMG 表现优异的日子几乎结束了。

.png)

评论

发表评论